NISA成長投資枠対象

追加型投信/海外/株式/インデックス型

運用方法変更のお知らせ

-パフォーマンス連動性の更なる追求-

詳しくはこちらをチェック

取り扱い販売会社

米国だけに投資し続けても大丈夫?

他の国にも投資した方が良いのかな…

そんなあなたにインド株にインデックス投資するという

選択肢はいかがでしょうか。

インドの経済規模は30年前では世界第15位でしたが、

なんと5位に。

今後、日本やドイツを抜いて世界第3位になると予想されるほど

高い成長を続けています。

いまインドは米国に次ぐ、

新たな投資先として注目を集めています。

そんな勢いのあるインドに低コストで投資ができる

インデックスファンドが国内初登場※です。

※公募投資信託(ETF除く)では初

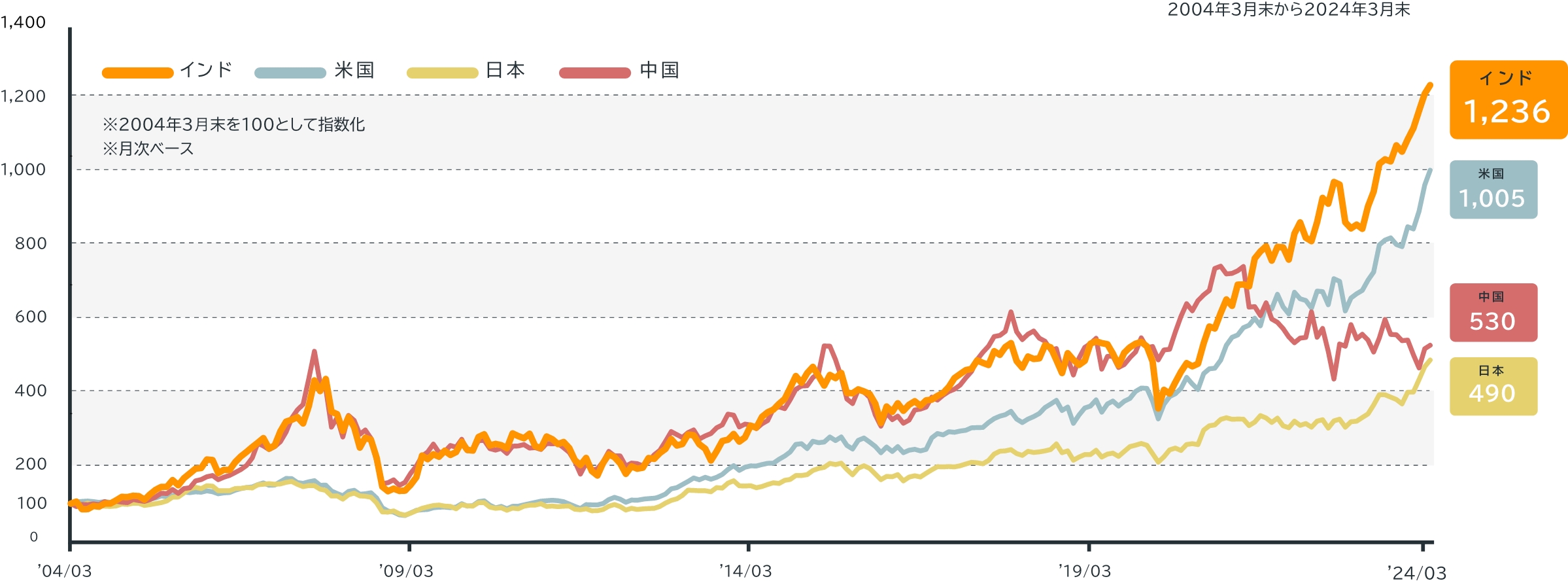

各国主要指数の推移

※インドはNifty50、米国はS&P500、中国はMSCIチャイナ、日本は日経平均株価を使用

※各指数は円ベース、配当込み

(出所)ブルームバーグ

01

01

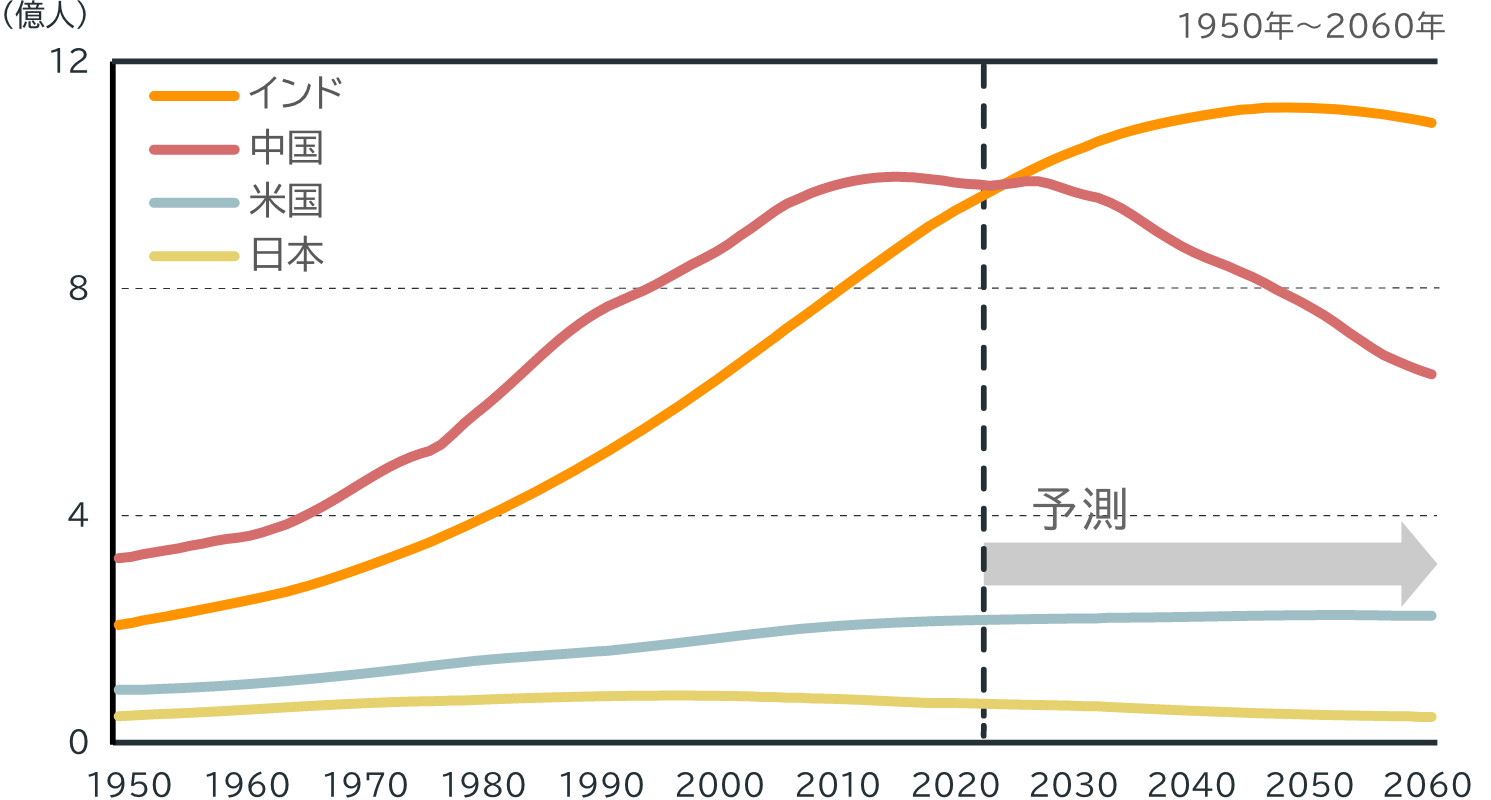

人口が世界1位になる見通しのインドですが、注目はその人口構成です。少子高齢化が話題になるように、経済においては労働力が大切です。インドは2040年頃を目安に働く世代が増えていく見込みでますます経済が発展していくと期待できます。

各国の働く世代

※2022年以降は予想

※働く世代は生産年齢人口を使用

(出所)国際連合

02

02

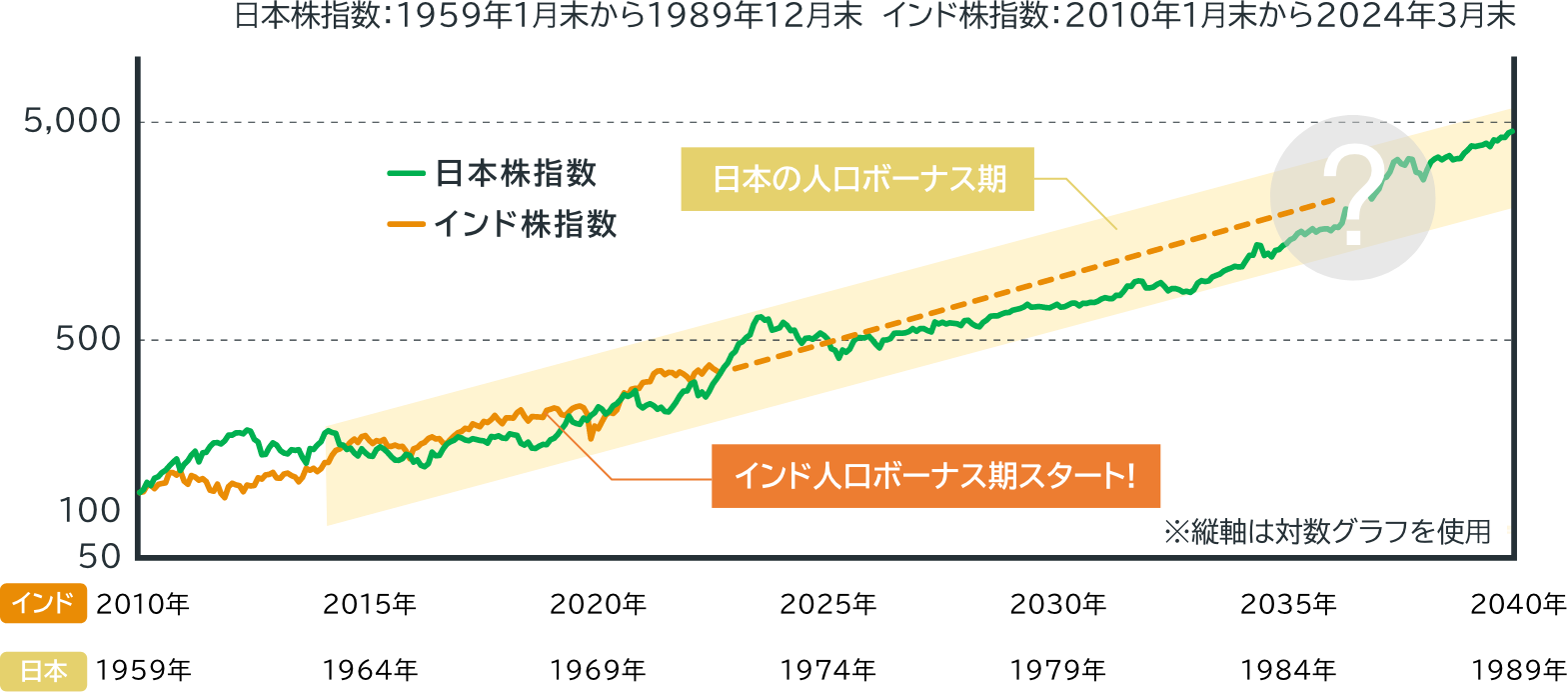

働く世代がその他世代の2倍以上になると人口ボーナスと言われ株価が上昇する目安と言われています。過去の日本の例を見ても人口ボーナスの際に株価が上昇しており、インドのさらなる株価上昇にも期待が膨らみます。

人口ボーナスとインド株

※⽇本株指数はTOPIX、インド株指数はNifty50を使⽤

※各指数は現地通貨ベース

※横軸の期間は⽇本株ピークまで

※⽣産年齢⼈⼝がその他⼈⼝に対して約1.8倍の年を100として

指数化(2022年以降は国際連合⾒通し)

(出所)国際連合、ブルームバーグ

03

03

インドでは世界2位の英語人口、高度な理数系教育を背景にIT企業が発展しやすく、 世界中の企業が優秀な人材を求めインドへ進出しています。最近だとAppleはインドでのiPhone製造を本格化すると表明しています。さらに米国との時差は約12時間あるため、米国とインドで一日を通してソフトウェア開発やシステム管理ができるという強みがあります。

世界で存在感を増すインド出身CEO

Alphabet、Google

サンダー・ピチャイ

Microsoft

サティア・ナデラ

米マスターカード

元CEO アジェイ・バンガ

ペプシコ

初の女性CEO インドラ・ヌーイ

04

04

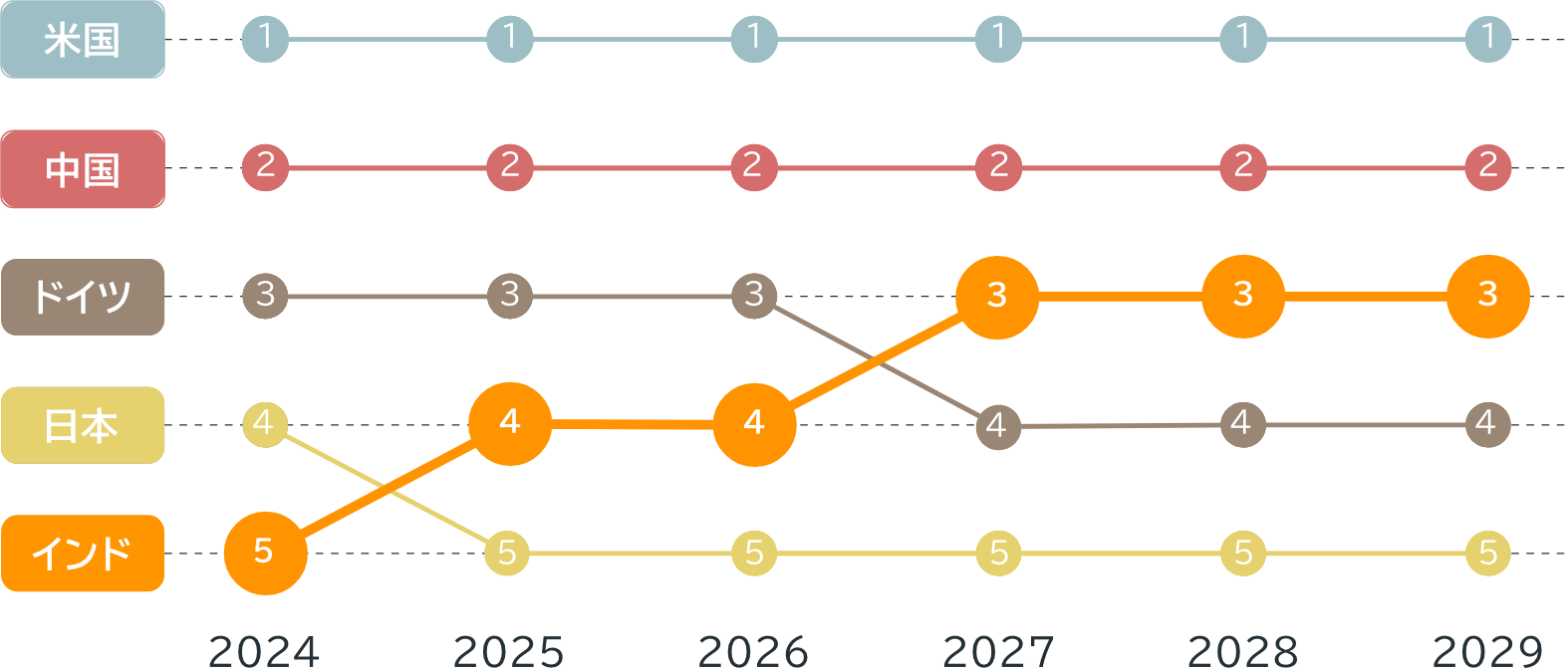

インドの名目GDPは、2027年には日本やドイツを抜き3位となる見込みです。

ここまで高成長を続けるインドのエンジンはインフラ投資と民間の消費に代表される力強い「内需」です。

世界GDP予測ランキング

※名目GDP(米ドルベース)を使用

(出所)IMF「世界経済見通し2024年4月」

スピードとパワーのインフラ投資

インドの人口増加にともなう力強い「内需」に対して、交通渋滞や電車の遅延等のインフラ不足は長い間、悩みの種でした。このため、モディ首相は「ガティ・シャクティ」国家マスタープランを唱え、鉄道や道路等のインフラ関連投資に力を入れることを表明しています。インフラ整備が整うことでビジネスが活性化し、更なる高成長が期待できます。

1,000両の新型電車を導入

新たに50の空港、ヘリポート、

水上飛行場を建設

100件の運輸インフラ

プロジェクトを実施

※画像はイメージです。

(出所)インド財務省2023/24年度予算案

消費による成長のサイクル

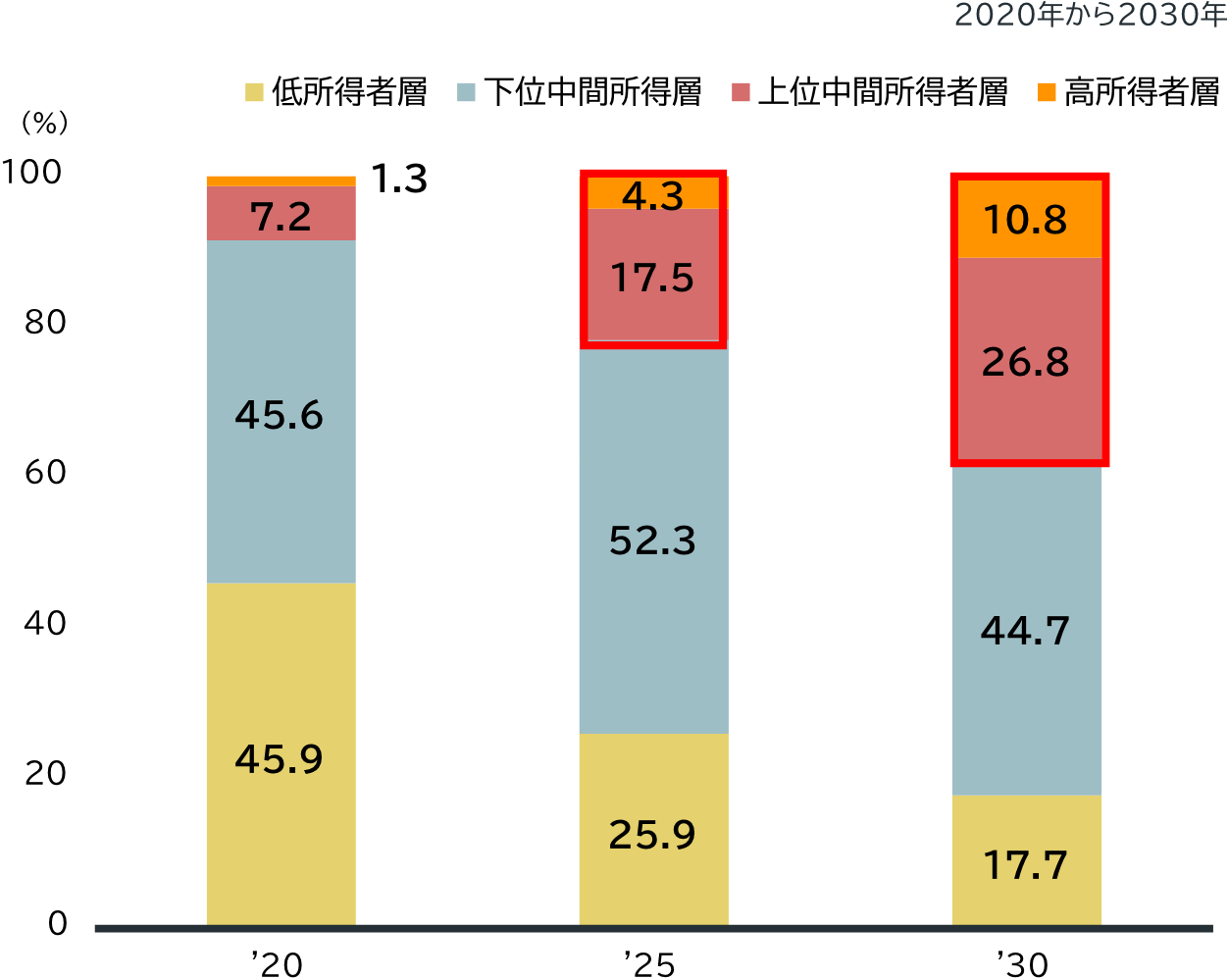

個人の消費では世界で有数な高水準の賃上げ率によって個人のライフスタイルに合わせた消費のさらなる増加が見込めます。お給料が増えることで平均的な所得者層が大幅に増加し、国全体の生活水準が上がり、経済が成長していく、この好循環を繰り返し成長していくインドに今後も目が離せません!

所得別世帯数の推移(シェア)予測

※1米ドル=145円で換算

※インド人口予測は、2025年14.55億人、2030年15.15億人

(出所)ジェトロ、国際連合

<参考>各層は世帯可処分所得別で定義

取り扱い販売会社

●Nifty50インデックスは、インドを代表する株価指数

●インド株式約50銘柄で構成

●時価総額加重平均方式で算出

※この投資信託は、投資成果をNifty50インデックス(配当込み、円ベース)の動きに連動させることをめざして運用を行ないます。

為替変動リスクを回避するための為替ヘッジは原則として行ないません。

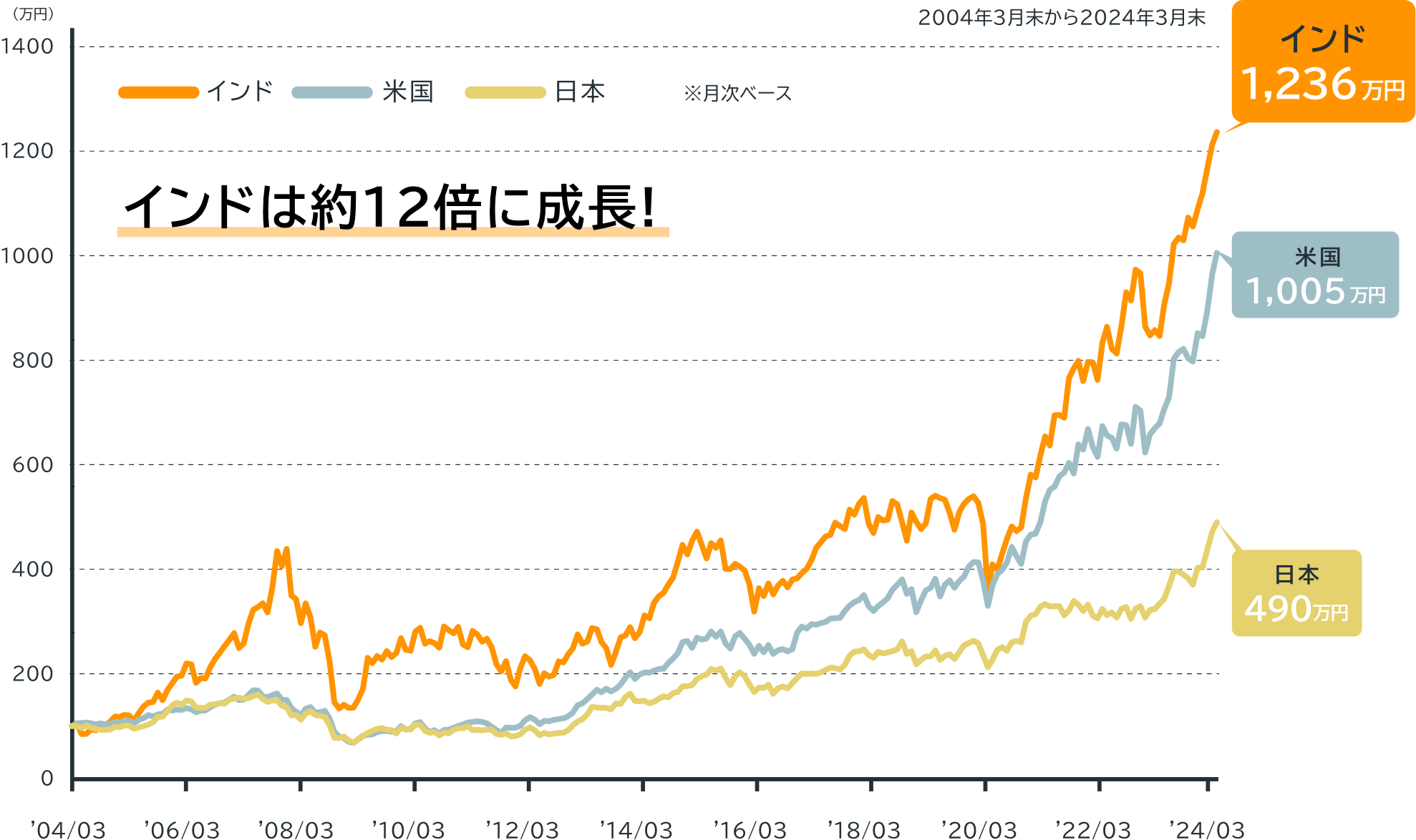

投資シミュレーション

100万円一括購入シミュレーション

※インドはNifty50、米国はS&P500、日本は日経平均株価を使用

※各指数は配当込み、円ベース

※2004年3月末に100万円を投資した際のシミュレーション

(出所)ブルームバーグ

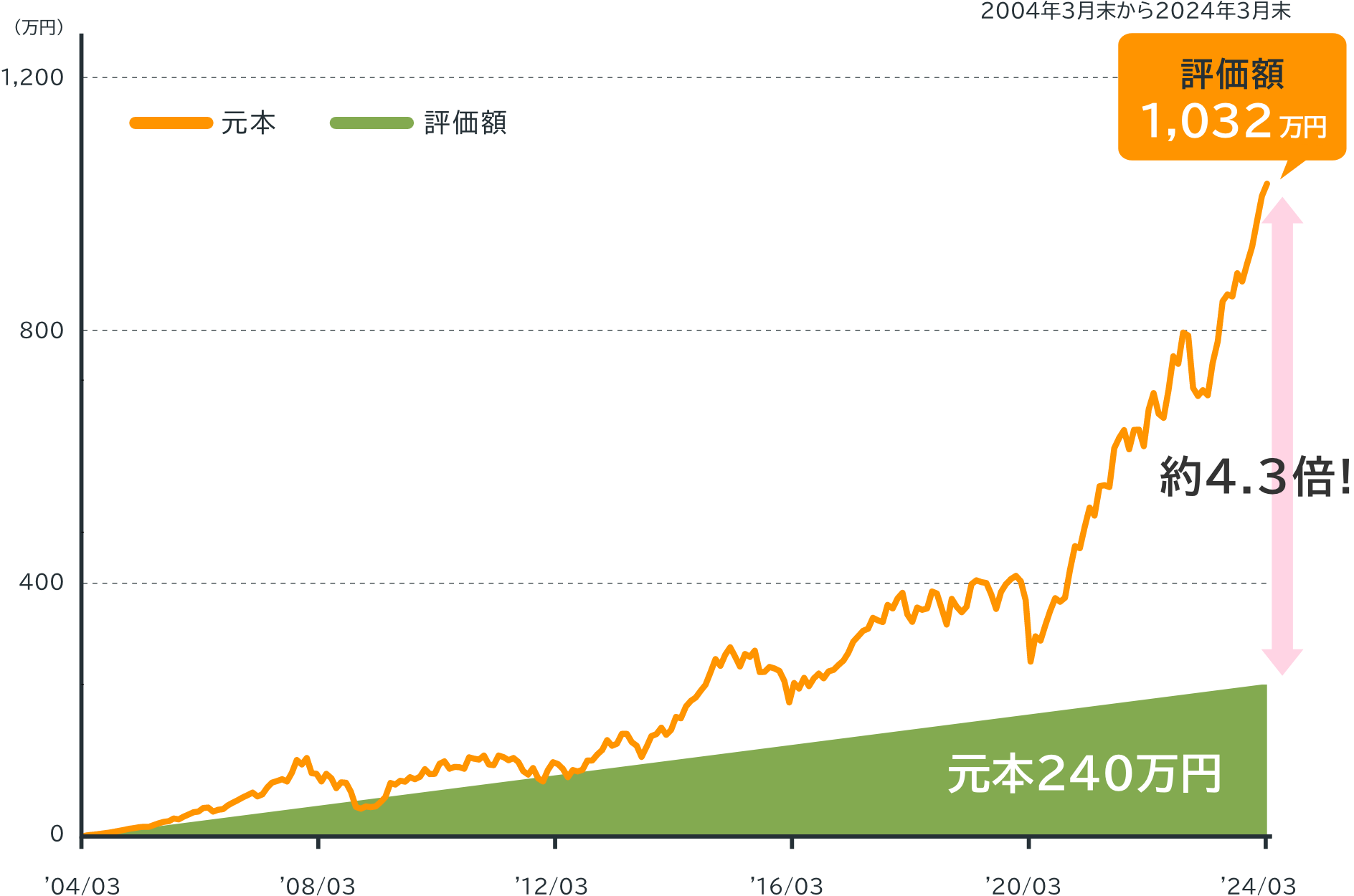

毎月1万円を20年積み立てる

※インドはNifty50(配当込み、円ベース)を使用

※月末投資

※上記は過去のシミュレーション結果を示したものであり、

投資元本の安全性および将来の運用成果を示唆・保証するものではありません。

(出所)ブルームバーグ

取り扱い販売会社

<当ページの留意点>

■当ページは大和アセットマネジメント株式会社が作成したものです。特定ファンドのご購入にあたっては、販売会社よりお渡しする「投資信託説明書(交付目論見書)」の内容を必ずご確認のうえ、ご自身でご判断ください。

■投資信託は値動きのある有価証券等に投資しますので、基準価額は大きく変動します。したがって、投資元本が保証されているものではありません。信託財産に生じた利益および損失はすべて投資者に帰属します。投資信託は預貯金とは異なります。

■投資信託は預金や保険契約とは異なり、預金保険機構・保険契約者保護機構の保護の対象ではありません。証券会社以外でご購入いただいた投資信託は投資者保護基金の対象ではありません。

■当ページは信頼できると考えられる情報源から作成しておりますが、その正確性・完全性を保証するものではありません。運用実績などの記載内容は過去の実績であり、将来の成果を示唆・保証するものではありません。記載する指数・統計資料等の知的所有権、その他一切の権利はその発行者および許諾者に帰属します。また、税金、手数料等を考慮しておりませんので、投資者の皆さまの実質的な投資成果を示すものではありません。記載内容は作成時点のものであり、予告なく変更されることがあります。

■分配金額は収益分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配をお約束するものではありません。分配金が支払われない場合もあります。

■当ページで使用した画像等はイメージです。

■当ページで個別企業名が記載されている場合、あくまでも参考のために掲載したものであり、各企業の推奨を目的とするものではありません。また、ファンドに組入れることを示唆・保証するものではありません。

<投資リスク>

当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元本が保証されているものではなく、これを割込むことがあります。信託財産に生じた利益および損失は、すべて投資者に帰属します。投資信託は預貯金とは異なります。基準価額の主な変動要因は、以下のとおりです。

■株価の変動(価格変動リスク・信用リスク)

■為替変動リスク

■カントリー・リスク

■その他(解約申込みに伴うリスク等)

※新興国には先進国と異なる新興国市場のリスクがあります。

※基準価額の変動要因は、上記に限定されるものではありません。

※くわしくは「投資信託説明書(交付目論見書)」の「投資リスク」をご覧ください。

<ファンドの費用>

当ファンドのご購入時や運用期間中には以下の費用がかかります。(消費税率10%の場合くわしくは、「投資信託説明書(交付目論見書)」をご覧ください。

【お客さまが直接的に負担する費用】

購入時手数料

販売会社が別に定める率

※徴収している販売会社はありません。

信託財産留保額

ありません。

【お客さまが信託財産で間接的に負担する費用】

運用管理費用(信託報酬)

運用管理費用の総額は、日々の信託財産の純資産総額に対して年率0.473%(税込)

その他の費用・手数料

監査報酬、有価証券売買時の売買委託手数料、先物取引・オプション取引等に要する費用、資産を外国で保管する場合の費用等を信託財産でご負担いただきます。

※「その他の費用・手数料」については、運用状況等により変動するため、事前に料率、上限額等を示すことができません。

※購入時手数料について、くわしくは販売会社にお問合わせください。

※手数料等の合計額については、保有期間等に応じて異なりますので、表示することができません。また、上場投資信託証券は市場価格により取引されており、費用を表示することができません。